作为全球税制最为完善的国家之一,美国目前采用的税法体系属于世界上最为复杂的之一。

美国税收的管辖权分散在联邦政府、50个州、哥伦比亚特区以及各个县市。根据美国法律,所有美国公民、在美国从事经营和投资业务的外国人和企业都必须遵守美国税法的规定。

具体而言,每个满足特定资格要求的居住在美国、拥有收入的个人都有责任按照美国税务局要求的规定参与年度纳税申报。因此,持有绿卡的永久居民和持有工作签证的移民工作人员都需要在报税季度内申报过去一年的全球收入。

为了帮助新移民和涉税人士快速了解美国纳税申报必要的知识,美利加移民整理了以下内容。

01、美国的税务申报及管理机构是什么?

美国的税务管理工作由财政部属下的国家税务局(IRS)负责。国家税务局不仅负责处理联邦税务事务,还有各州税务部门负责处理各自州的税务事务。移民可以访问国家税务局的官方网站(www.irs.gov)获取相关信息,同时建议查询所在州的政府网站以了解州税收政策。

02、美国的税制

美国的税收制度是以所得税为主要税种。根据权责划分,美国联邦、州和地方政府实行彻底的分税制。联邦和各州分别制定税法,地方税由各州制定。联邦税主要包括个人所得税、社会保险税和企业所得税。此外,还有遗产税、赠与税、消费税(包括一般消费税和特殊用途消费税)、暴利税和印花税等。对于新移民而言,纳税申报通常指的是联邦个人所得税的申报。

03、哪些人需要进行纳税申报?

绿卡,也被称为永久居留卡,是外国人在某个国家长期居住和工作的许可证。持有绿卡意味着你在该国有居住权,但不意味着你改变了自己的国籍。因此,即使你获得了美国绿卡,你仍然是中国公民,持有中国护照,你的根还在中国。

美国纳税居民和非居民在美国纳税方面存在显著差异。对于居民而言,他们需要在美国申报全球的收入;而对于非居民而言,只有来自美国的收入才需要在美国纳税。

那么,什么是美国的纳税居民和非居民呢?

居民:凡是美国公民、持有美国绿卡或在美国居住超过183天的人被视为美国的纳税居民。关于183天的计算方式如下:今年在美国滞留的天数(至少31天)+去年在美国滞留的天数的1/3+前年在美国滞留的天数的1/6,计算结果超过183天的人被视为美国的税务居民,他们需要在美国申报全球的收入。

非居民:不满足上述条件的人,但有来自美国的收入,只需要在美国申报来自美国的收入。

04、新移民是否需要根据个人和家庭资产总额缴纳税款?

答案是不会。美国国税局仅根据您申报的前一年度收入所得进行征税,而不会针对您的资产总额进行征税。

需注意的是:

报税是指向美国税务机关申报您的全球收入。

而纳税则是根据申报的收入及相关税法规定计算应缴税款。

因此,报税并不等同于纳税。

您是否需要纳税要根据您申报的收入以及适用的税收抵扣规则来确定。

05、新移民何时有义务报税?

如果您是通过移民签证成为美国永久居民,那么从您入境日期之日起,就需要履行税务义务。您需要在次年报税,并申报前一年度的全球收入。美国的报税季通常从1月底开始,截止日期为4月15日。若您无法在截止日期前完成申报,可申请延期,提交4868表格,但最迟要在10月15日前完成报税。

举例说明:假设您在2022年入境,那么您的报税截止日期是2024年10月16日(如您在4月18日之前申请了延期)。对于2023年刚入境的移民朋友,也要提前做好2024年的报税准备。

06、该选择哪种报税身份?

美国税法提供了5种报税身份可供选择,每种身份适用不同的标准扣除额,影响应纳税收入。这5种身份包括:

单身

夫妻联合申报

夫妻分别申报

家庭户主

合格的寡妇/鳏夫

根据您选择的报税身份,标准扣除额会有所差异。

以2023年的标准为例:

夫妇合并申报:标准扣除额为25,900美元,比上一年增加了800美元;

单身及已婚个别申报:标准扣除额为12,950美元,比上一年增加了400美元;

家庭户主申报:标准扣除额为19,400美元,比上一年增加了600美元;

2023年的个人宽免额:0美元(无个人免税额),与上一年保持一致。

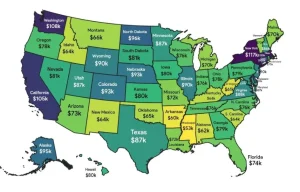

07、美国的税率是多少?

美国的税制采用了分级税率制度,2023年设置了七个不同的税率档位:10%、12%、22%、24%、32%、35%和37%。这些税率根据个人的收入水平和报税身份的不同而有所差异。

根据参考计算公式来计算税负:

1)应纳税所得额 × 适用税率 = 初算税负

2)初算税负 - 税收抵免项 = 应纳所得税税负(实际纳税金额)

常见的税收抵免项包括以下内容(具体符合标准请咨询专业会计师):

儿童税收抵免

其他被扶养人税收抵免

低收入家庭福利优惠

海外税收抵免:对在美国境外已缴纳的税款进行抵扣

其他税收抵免:包括照顾孩子、老人和残疾人以及教育抵免等

08、每年需要申报的“个人收入所得”有哪些?

个人每年需要申报的收入所得包括:

工资、薪金和附加福利

小费和股票购买选择权

利息和股息

商业收入和投资收益(如资本利得和分红)

房屋租金收入、退休金、失业补偿金和年金等

09、AGI:调整后总收入

AGI(Adjusted Gross Income)是美国税务系统中的一个关键概念。它是指从年度总收入中扣除一些可调整项后的收入。

AGI的计算公式为:年度总收入 - 调整项 = AGI

其中,调整项包括学生贷款利息、教育相关费用和工作相关费用等。了解AGI对计算应税收入和适用税率至关重要。

10、美国有哪些主要税种?

在美国生活和工作,常常会涉及以下几种主要税种:

个人所得税(Individual Income Tax)

公司收入所得税(Corporate Income Tax)

社会安全和医疗保健税(FICA Tax)

销售税(Sales Tax)

财产税(Property Tax)

遗产和赠与税(Estate & Gift Tax)

消费税(Excise Tax)

这些税款主要用于支持政府提供的一系列公共服务,包括教育、医疗、基础设施建设和公共安全等。

11、如果有公司股份,如何申报?

持有10%以上海外公司股份的个人必须向美国国税局进行申报,而持有10%以下股份通常无需申报。如果公司向个人支付工资、奖金或分红,这些收入需要按规定进行申报。

12、如果在美购买房产,如何申报?

在美国购买房产后,个人需要缴纳房产税,税率因地区而异。房产的税务处理分为自住房和投资房两种情况。出售自住房且符合条件时,可能免除增值税。而投资房的出租收入和费用可以在报税时进行扣除。